|

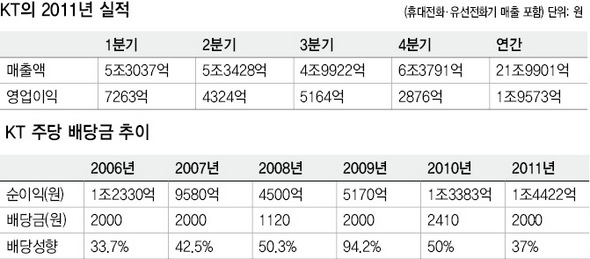

케이티는 지난해 4분기 6조3791억원의 매출, 2876억원의 영업이익을 냈다고 6일 밝혔다. 연간 기준으로는 21조9901억원 매출에 영업이익 1조9573억원, 순이익 1조4422억원이다. 매출은 전년도보다 8.1% 늘어났지만, 영업이익은 4.5% 감소했다. 케이티는 순이익의 37%에 해당하는 주당 2000원을 주주들에게 배당하겠다고 밝혔다.

“이익의 50%를 배당하겠다”는 케이티의 약속에는 못 미쳤지만, 동양증권이 지난달 분석보고서를 통해 “이익이 줄어들더라도 케이티는 정책적으로 주당 2000원의 배당 수준을 유지하겠다는 결단이 필요하다”고 요구한 것처럼 투자자들의 요구에는 부응하는 수준이다. 한 증권사 애널리스트는 “케이티의 수익원인 무선 매출이 지속 감소하는 등 실적이 나빠지고 있어서 추천 종목에서 비켜나고 있지만, 50% 배당은 투자자에 대한 약속이므로 반드시 지켜져야 한다”고 말했다. 케이티의 한 관계자도 “실적은 나빠졌지만, 배당마저 높게 유지하지 않으면 투자자의 반발과 주가 하락을 막을 수 없다”고 어려움을 토로했다. 한화증권이 지난달 보고서를 통해 케이티가 주당 1790원을 배당할 수 있는 영업실적이라고 예상한 것보다 높은, 투자자를 만족시켜주는 배당 수준이다.

하지만 통신요금을 내는 사용자 처지에서는 통신사의 배당 잔치가 씁쓸하다. 이동통신 서비스는 공공재인 주파수를 이용해 사업을 하면서 어느 업종보다 배당성향을 높게 유지하고 있기 때문이다. 케이티의 경우 배당성향이 37%에 이른다. 대표적인 수출기업들인 삼성전자, 포스코, 현대자동차의 2010년 배당성향은 각각 11.3%, 18.3%, 7.8%이다. 특히 통신요금 인하 요구가 제기될 때마다 이통사들은 투자 재원 감소와 수익 악화를 내세웠지만 실적 악화에도 불구하고 높은 배당이 계속되고 있다.

게다가 케이티의 지난해 4분기 영업이익에는 1회성 이익인 부동산 매각 2958억원이 포함돼 있다. 1100억원의 2세대(CDMA) 종료 비용 등을 고려하더라도, 4분기의 실적은 내용적으로 적자를 뜻한다. 또한 주된 수익원인 무선 매출이 지속적으로 감소하는 추세이며, 이를 대체할 신규 수익원을 발굴하지 못하고 있다. 실적은 좋지 않은 상태에서 배당만 높게 유지하고 있다는 것이다. 케이티는 이번 배당에 대해 “주주들의 더 높은 기대에도 불구하고, 1회성 자산매각이란 특수성과 현금흐름을 고려해 이사회에서 내린 최적의 결정”이라고 밝혔다.

정승교 우리투자증권 연구위원은 “케이티의 실적이 개선되려면 경쟁사들이 반도체와 플랫폼 사업에 뛰어들고 엘티이(LTE)에 올인해 성장 동력을 찾는 것에 비견될 만큼의 각별한 노력이 필요하다”고 말했다.

구본권 기자 starry9@hani.co.kr